富瀚微欲高溢价拿下眸芯科技32.43%股权引关注

为了优化公司业务体系和产业布局,近期富瀚微(300613)筹划作价33046.37万元收购眸芯科技(上海)有限公司(以下简称“眸芯科技”)32.43%股权事宜。交易完成后,富瀚微将持有眸芯科技51%的股权。然而,由于标的业绩尚处于亏损阶段,富瀚微此次欲高溢价拿下眸芯科技32.43%股权自然受到极高的关注。2月9日,富瀚微也因这一资本运作收到深交所的关注函。此次交易增强公司持续盈利能力是否有依据?标的增值率较高是否合理?未进行业绩对赌能否保障公司利益?这些都是需要富瀚微重点来回答的问题。

交易增强盈利能力是否有依据

此次交易是否有助于增强公司的持续盈利能力,是需要富瀚微来回答的第一个问题。

据公告显示,富瀚微将以现金支付的方式收购眸芯科技32.43%股权。标的眸芯科技成立于2018年3月29日,是一家专注于超大规模智能音视频处理器SoC芯片以及相关解决方案开发的公司,主要产品为智能视频监控系统后端设备(DVR、NVR等)主处理器SoC芯片及带屏显的智能家居类电子设备主处理器SoC芯片等。

富瀚微于2017年2月20日上市,是一家集成电路设计企业,专注于以视频为核心的专业安防、智能硬件、汽车电子领域芯片的设计开发,为客户提供高性能视频编解码SoC芯片、图像信号处理器ISP芯片及完整的产品解决方案,以及提供技术开发、IC设计等专业技术服务。

据悉,此次富瀚微的交易对方拉萨君祺系君联资本管理股份有限公司(以下简称“君联资本”)全资子公司,公司董事陈浩、李蓬系君联资本董事,君联资本为富瀚微关联方,此次交易构成关联交易。

交易完成后,富瀚微持有眸芯科技的股权比例增加至51%。眸芯科技将成为富瀚微控股子公司,纳入公司合并报表范围。

不过,标的眸芯科技的质量一般。数据显示,2019年、2020年眸芯科技实现净利润约为-5319.51万元、-10338.07万元。

谈及此次收购,富瀚微却表示,公司外延式发展战略主要是通过收购具有独特业务优势和竞争实力并能够和公司现有业务产生协同效应的相关公司的方式实现。此次投资,是公司产品线的延伸和扩展,有助于丰富公司的产品系列、增强公司的持续盈利能力。

这一说法也引发了深交所的质疑,要求富瀚微结合眸芯科技的人员构成、核心技术人员及变动情况、研发投入、无形资产、专利技术、业务模式、主要产品、主要客户及市场占有率等,说明眸芯科技的核心竞争力和行业地位,本次收购有利于优化公司业务体系和产业布局的具体体现;同时结合眸芯科技近两年业绩亏损的原因及合理性说明其“产品市场未来发展前景广阔”、本次交易“有助于增强公司的持续盈利能力”的相关依据以及相关依据是否谨慎、合理、客观,并充分提示相关风险。

标的增值率较高是否合理

在标的目前业绩仍处于亏损的情况下,富瀚微却高溢价收购,标的增值率较高是否合理的问题也被深交所紧盯。

从富瀚微发布的公告来看,此次对标的的评估以2020年12月31日为评估值基准日,经采用收益法评估,眸芯科技的股东全部权益的市场价值评估值为10.31亿元,相较于眸芯科技所有者权益账面值7844.06万元,评估增值95255.94万元,增值率为1214.37%。

最终确定眸芯科技100%股权的作价约10.19亿元,本次富瀚微收购眸芯科技32.43%股权的合计交易价格为33046.37万元,该交易增值率仍处于高位。

北京商报记者注意到,采用资产基础法评估,眸芯科技的股东全部权益的市场价值评估值为54090.18万元。富瀚微在公告中提到,资产基础法仅对各单项有形资产和可确指的无形资产进行了评估,不能完全体现各个单项资产组合对整个公司的贡献,也不能完全衡量各单项资产间的互相匹配和有机组合因素可能产生的整合效应。而公司整体收益能力是企业所有环境因素和内部条件共同作用的结果。因此评估人员认为收益法评估值能更好地反映股权价值。

投融资专家许小恒认为,关于并购资产的溢价到底高不高,主要看收购标的盈利能否符合预期,能否对上市公司形成利润贡献。

在关注函中,深交所要求富瀚微进一步结合眸芯科技的持续经营能力、竞争优势、经营风险、同行业可比公司或可比交易标的的估值情况等,说明本次交易收益法估值结果增值率较高的原因及合理性。

关于此次交易,富瀚微的公告还显示,在股权作价总体保持不变的前提下,结合是否参与实际经营管理、是否遵守服务期限及竞业限制等,交易对方转让股份采取差异化定价。对此,深交所要求富瀚微说明交易对方差异化定价的具体内容、原因及合理性。

未设置业绩承诺是否存隐患

高增值率下,富瀚微的该笔交易未设置业绩承诺行为也引来不少的争议。

富瀚微称,本次交易基于双方市场化商业谈判未设置业绩承诺。

牛牛金融研究总监刘迪寰在接受北京商报记者采访时表示,目前A股并购重组管理办法中强制要求进行业绩承诺主要是两大情况,一是向控股股东、实际控制人及其控制的关联方购买资产,二是向控股股东、实际控制人及其控制的关联方且导致控制权变更,两种方式下均对资产基于未来收益估值,如采用收益现值法。

刘迪寰进而补充,其他方式下,由交易双方基于市场化原则,自主协商。富瀚微这种未设置业绩承诺的做法虽然合规,但不合理。未设置业绩承诺条款,对上市公司而言犹如“裸泳”,信息不对称下,中小股东极易“受伤”。

许小恒同样认为,未进行业绩承诺存在较大的风险。这本身使得交易成为一种短期化行为,不利于后续双方在经营目标上保持统一。

“未来,这种交易的风险主要有三点,一是收购完成后,业绩仍得不到改善,拖累上市公司;二是上市公司管理层与被收购方整合不力,产生一定的失控风险;三是高估值下带来的商誉激增,对未来业绩形成隐患。”刘迪寰如是表示。

深交所在下发的关注函中,要求富瀚微说明此次交易未设置业绩承诺的具体原因及合理性,并说明在此背景下为保障上市公司及中小投资者利益拟采取的措施;同时测算本次交易完成后形成的商誉金额,并充分提示未来商誉减值对业绩影响的相关风险。

值得一提的是,富瀚微的股价在2月8日大涨9.77%后,2月9日快速回落。截至2月9日收盘,富瀚微股价收跌3.9%。

针对此次收购眸芯科技的相关问题,北京商报记者致电富瀚微证券事务部进行采访,对方工作人员表示“证券代表今天请假,目前不方便接受采访”。

相关阅读

-

大师之境 至衡致美 —— 波摩 X 阿...

2022年3月14日,波摩艾雷岛单一麦芽苏格兰威士忌(Bowmore® Is... -

科技赋能共享办公,创富港打造智慧办公空间

随着共享经济的发展,相对于传统办公室租金大幅上涨、企业租赁成本... -

太古可口可乐中国内地2021表现强劲和向...

2022年3月10日,太古股份有限公司公布2021年度业绩,太古可口可乐20... -

燕园人合集团为女性职员举办2022“三八...

阳春三月,春意盎然。在第112个三八国际劳动妇女节来临之际,为进一... -

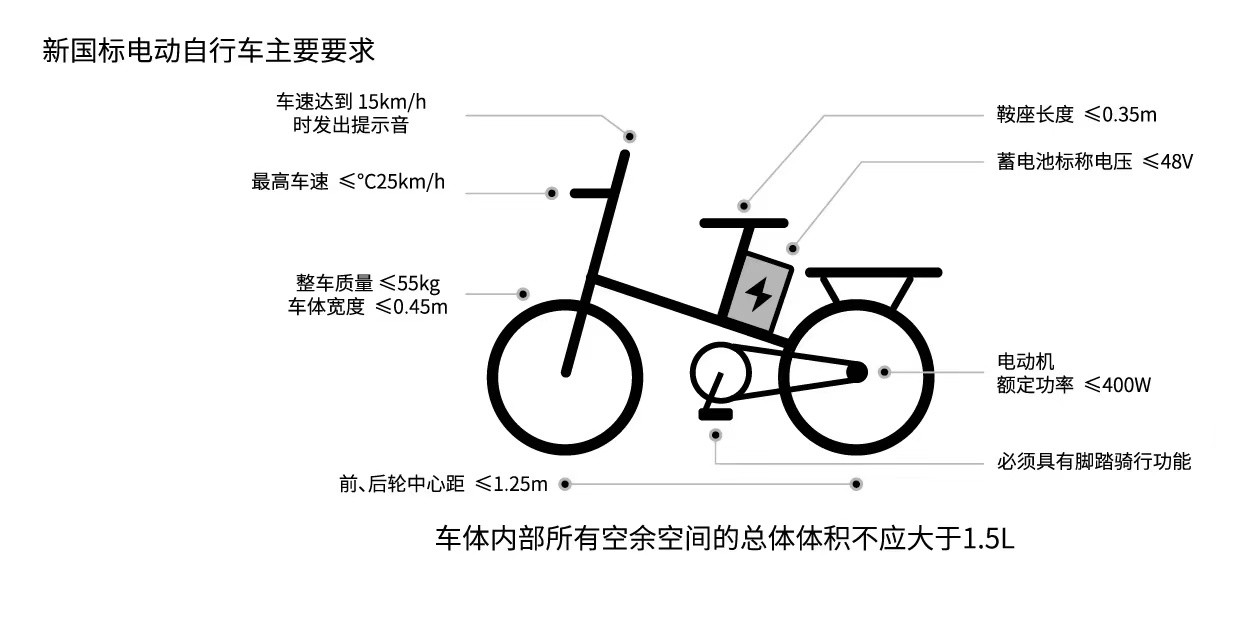

新国标推动电动车行业升级!猛犸出行“...

由于两轮电动车使用人数逐年递增,国家为保障电动车的安全使用,遏... -

勤哲excel服务器在物流企业信息化技术上...

物流信息化,可以说是当下非常热门的名词。其实物流信息化最重要的...

- 对老公的17种亲密称呼微信名(对老公的17种2022-11-25

- 世界快讯:实拍澳门游戏机(spam)2022-11-25

- 魔兽真三秘籍(魔兽真三改建)2022-11-25

- 美的空调标志(美的空调标志)2022-11-25

- 如何培养学生的空间思维能力(如何培养学生2022-11-25

- 十滴水洗澡的功效(十滴水打一字)2022-11-25

- 焦点快播:“外国人讲安徽故事·合肥站”宣2022-11-25

- 2022黄山旅游节推出14项主题活动2022-11-25

- 世界微速讯:以群众口碑检验富裕江西幸福江2022-11-25

- 内双画眼妆选择什么样的眼影?内双眼妆怎么2022-11-25

- 眼影选购需要注意哪些方面?眼影是不是越贵2022-11-25

- 深邃欧式眼妆教程 欧美上挑眼线怎么画?-2022-11-25

- 环球观热点:中分刘海怎么打理好看?哪些中2022-11-25

- 适合中分发型的脸型有哪些?2022年短发发型2022-11-25

- 全球今热点:中分发型有哪些优势?方形脸适2022-11-25

- 中分短发发型有哪些?你更喜欢哪一款?|全2022-11-25

- 中分适合什么脸型?刘海中分怎么处理?2022-11-25

- 刘海分开合不上怎么恢复?去理发店可以吗?2022-11-25

- 【世界新要闻】圆脸脸型特点是什么?圆脸适2022-11-25

- 不想中分怎么变回来?哪些脸型留中分发型不2022-11-25

- 环球热推荐:中分刘海留烦了想换发型怎么办2022-11-25

- 热点聚焦:刘海中分怎么解决?刘海剪厚了怎2022-11-25

- 如何让头发快速生长?刚染完头发第二天就洗2022-11-25

- 男士中分适合烫大卷还是小卷?男生烫发发型2022-11-25

- 自然卷应该使用什么样的护发产品?自然卷该2022-11-25

- 月饼分着吃寓意好吗?为什么说月饼吃多了也2022-11-25

- 月饼能煎着吃吗?月饼的吃法有哪些?|环球2022-11-25

- 中秋节该怎么送礼?中秋节后天气会转凉吗?2022-11-25

- 月饼烤完很硬怎么回事?月饼的好坏主要看什2022-11-25

- 十八数藏引入新投资方,深度布局产业化2022-11-25