科迪乳业关于2亿资金占用、巨尔乳业商誉减值等问题 做出回复

2019年6月4日科迪乳业曾披露了《关于深圳证券交易所对公司 2018 年年度报告问询函的回复公告》(以下简称回复公告)。科迪乳业将《回复公告》中的部分内容补充披露如下:

科迪乳业对实际控制人控制的河南科迪大磨坊食品有限公司存在其他应收款发生额 2.00 亿元,该款项期末余额为0,占用形成原因为暂借款,占用性质为非经营性占用。”请律师和年审会计师对上述事项进行核查发表明确意见”

补充回复:经河南凤苑律师事务所律师获取的科迪乳业关联方及关联交易清单、征信报告、银行流水,并访谈公司及关联方相关人员,科迪于2018年12月28 日转出2亿元给大磨坊,于2018年12月29日收到大磨坊转来的2亿元款项,科迪乳业确认该等资金往来为出纳人员错误操作,在发现后,大磨坊及时进行了返还。除此之外未发现其他违规对外担保、控股股东及其关联方非经营性占用公司资金的情况。

科迪乳业全资子公司科迪巨尔乳业洛阳有限公司(以下简称“巨尔乳业”)预测2016至2018年分别实现业绩 1,200 万元、1,440 万元和 1,728 万元,实际实现业绩-266.96 万元、-350.45 万元和-586.20 万元,均未达到盈利预测。报告期内,公司对巨尔乳业计提商誉减值准备2,482.63万元。

同时,年报显示,巨尔乳业存在部分房产及土地使用权抵押于交通银行(5.660,-0.02,-0.35%)股份有限公司洛阳分行和中国银行(3.620,-0.02,-0.55%)股份有限公司洛阳南昌路支行的情形。”

请按照《会计监管风险提示第 8 号——商誉减值》的要求,补充披露上述商誉所在资产组或资产组组合的相关信息,以及商誉减值测试的过程与方法,关键参数及其确定依据”

补充回复:预计的未来现金流量的现值的关键参数

预测年限的确定:在对企业收入成本结构、资本结构、资本性支出、投资收益和风险水平等综合分析的基础上,结合宏观政策、行业周期及其他影响企业进入稳定期的因素,确定预测期为2019年-2023年,收益期为无限期。

根据国务院国资委公布的2018企业绩效评价标准值,本次预测详细期营业利润率介于 1.02%-11.96%之间,与同行业公司之间相比具有合理性。

折现率的确定:折现率是反映当前市场货币时间价值和资产特定风险的税前利率。按照《企业会计准则第 8 号-资产减值》及《会计监管风险提示第 8 号-商誉减值》的相关规定,本次折现率采用税前折现率。加权平均资本成本的计算可以分为以下几步:

1、通过比较分析与巨尔乳业较相似的伊利股份(30.900,-0.24,-0.77%)、三元股份(5.630,0.01,0.18%)、光明乳业(10.540,-0.02,-0.19%)、西部牧业(7.590,-0.11,-1.43%)四家上市公司作为计算折现率的可比公司。

2、无风险报酬率Rf的确定

本次估值选择10年以上国债的算数平均收益率做为无风险收益率为 4.0086%。

3、分析国内A股市场的风险溢价

对于市场风险溢价,本次估值中采用美国纽约大学斯特恩商学院着名金融学教授、估值专家 Aswath Damodaran 发布的比率。该比率最近一次更新是在 2019年1月,中国的市场风险溢价定为 6.94%。

4、确定可比公司相对于股票市场风险系数β

根据可比上市公司的平均 D/E 结构,确定被估值企业的目标资本结构,经计算为32.18%。可比上市公司剔除资本结构后β u平均值经计算为 0.7925。巨尔乳业的所得税率为25%。经上述计算得出企业风险系数β为0.9837。

根据被估值企业目标资本结构折算为被估值估企业的有财务杠杆β系数的计算过程

5、经分析待估企业与所选择的可比上市公司在企业规模、经营风险、管理能力、财务风险等方面的差异,本次企业特定风险调整系数确定为 2.00%。

6、将相关数据代入Re公式中,计算得出巨尔乳业的权益资本成本为:12.84%。

7、根据估值基准日央行公布的五年以上贷款利率 4.90%作为巨尔乳业的债务资本成本。

8、将上述各数据代入加权平均资本成本计算公式中,计算确定折现率(WACC)为:10.61%。则税前折现率(WACCBT)为:14.15%。

报告期末,科迪乳业应交税费余额为 7,710.83 万元,同比增长145.90%。其中,增值税余额 1,951.99 万元,同比增长 504.32%;应交所得税余额 5,074.91 万元,同比增长 101.06%。请结合报告期内销售、采购与业绩情况,说明应交增值税和所得税增长的具体原因及合理性。”

补充回复:1、报告期内2018 年度,科迪乳业销售收入、采购金额及业绩情况如下:

销售收入、采购金额及业绩情况表

说明:采购金额的增长主要原因为:(1)受环保政策等诸多因素的影响,导致生鲜乳、包装等材料购进价格上涨。(2)产量的增加导致材料采购数量的增加。

2、增值税、所得税计算过程及增长原因,科迪鲜奶产品销项税税率为11%,其他乳制品销项税税率为17%,工业用品进项税税率为17%,收购农副产品进项税税率为11%,依据财税[2018]32 号文件的规定自 2018 年 5 月 1 日起科迪销售产品原适用 17%和 11%税率的,税率调整为 16%和 10%。购进现代服务(租赁服务除外)、增值电信服务、金融服务、生活服务行业产品适用 6%进项税税率,购进采用简易计税办法的公司材料进项税率为3%。

经科迪乳业重新核算,得出报告期期末应交增值税、应交所得税增长主要原因为存在本期应缴未缴税款,上述应缴税费中,除2018年度所得税 3,040.78 万元应在2019年汇算完成后缴纳外,其余税额均已在 2019 年初清缴完毕。2018 年应交税费的变化具有合理性。

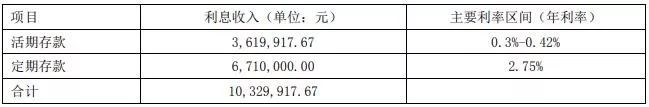

报告期内,科迪乳业财务费用中利息收入的发生额为 1,032.99 万元,同比增长 647.35%。请结合报告期内货币资金情况,说明利息收入大幅增长的原因及合理性。”

补充回复称:

报告期内,科迪利息收入构成

2018 年度和 2017 年度财务费用相关情况对比

从上表可知短期借款期末较期初增长47.74%,财务费用本期较上期增长 1.24%,利息费用本期较上期增长17.10%,利息收入本期较上期增长 647.35%,货币资金期末较期初增长76.20%。

由于2018年融资风险的加大,科迪为保障经营策略的发展,防范资金链断裂,在努力取得银行借款的同时,从多方面储备货币资金,使得货币资金大幅增加,同时选择存款利率较高的银行开展合作,进而获取较高的利息收入。

即利息收入大幅增长的原因主要为:1、货币资金的大幅增长;2、选取存款利率较高的银行合作。

再度面对深交所问询,以上长篇大论的认真回复足以显出科迪的无奈,但企业想要走的长远,还要脚踏实地的做好分内事。

关键词: 科迪乳业

相关阅读

-

海南机场:海南机场集团将成为公司控股...

新京报贝壳财经讯海南机场6月19日晚间公告,公司控股股东海南控股拟将 -

石家庄国有资本投资运营集团受让河北银...

石家庄国有资本投资运营集团受让河北银行4 98%股份获批 -

震荡收跌:沪指跌0.54%,创指跌0.21%

A股三大股指6月19日开盘涨跌互现。早盘权重板块尽数低迷,市场震荡走弱 -

商务部:前五月我国企业承接服务外包稳...

商务部今天(19日)公布的数据显示,2023年1—5月,我国企业承接服务外 -

福特董事长:美国尚未准备好在电动汽车...

美国汽车巨头福特将中国视为电动汽车领域的强劲对手。当地时间6月18日 -

阿斯利康回应拟分拆中国业务在华上市:...

跨国药企也在瞄准中国资本市场?据英国《金融时报》援引多位知情人士消

- 新手免费箱子csgo开箱网站有哪些?csgo的rw2023-06-20

- csgo什么开箱网站好打?csgo没有国服选项原2023-06-20

- 大港油田一中录取分数线_大港油田一中 全2023-06-20

- 环球微资讯!袁成杰个人资产_袁成杰个人资2023-06-20

- 热资讯!葛店加快建设综合交通枢纽2023-06-20

- 天降厄运任务怎么做_天降厄运2023-06-20

- 要闻:宋Pro DM-i冠军版,生而不凡2023-06-20

- _新华日报_2023年06月20日32023-06-20

- 我省工业领域碳达峰要实施两项重大行动 环2023-06-20

- 思明区出台三年行动方案 全面推进文体旅高2023-06-20

- 2023思明购物节"仲夏消费季"启动 精彩活动2023-06-20

- 端午小长假高速不免费 厦门车流高峰将出现2023-06-20

- 促进学术成果交流系统化常态化 第三届海峡2023-06-20

- 厦门拟出台全国首部国土空间信息地方性法规2023-06-20

- 天天最资讯丨男子入职两年半一直没出试用期2023-06-20

- 文旅部:加强潮汐厕位、男女通用厕间等设施2023-06-20

- 崧泽文化遇到良渚文明|环球新资讯2023-06-20

- 教育部公布“2023年高考网上咨询周”时间安2023-06-20

- 我的僵尸王电视剧 世界热消息2023-06-20

- 真假机油鉴别方法_真假肉松2023-06-20

- 环球讯息:丹东把“医保经办服务窗口”设到2023-06-20

- 家居装璜加盟项目前景分析2023-06-20

- 当前关注:“滞留”的汽车工程师: 旧时代2023-06-20

- 端午小长假高速不免费 厦门车流高峰将出现2023-06-20

- 2023思明购物节"仲夏消费季"启动 精彩活动2023-06-20

- 思明区出台三年行动方案 全面推进文体旅高2023-06-20

- 促进学术成果交流系统化常态化 第三届海峡2023-06-20

- 天天热资讯!厦门拟出台全国首部国土空间信2023-06-20

- 全球讯息:武汉市救助管理站举办开放日活动2023-06-20

- 竹溪县水坪镇共享经济“结硕果” 产业家园2023-06-20